10% - Denken Sie an diese Zahl, wenn Sie die nächsten Seiten lesen.

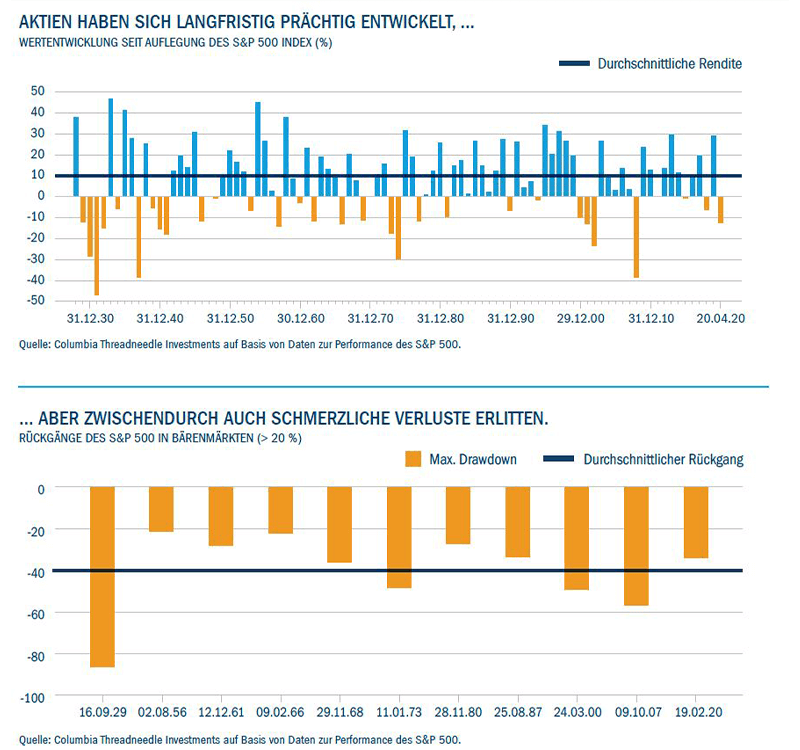

Das ist ungefähr die durchschnittliche Jahresrendite des S&P 500 Index, des Standardmaßes für die Aktienmarktentwicklung in den USA seit seiner Auflegung im Jahr 1926.1 Wichtig ist hier das Wort „durchschnittlich“, denn in diesen 94 Jahren gab es viele dramatische Auf- und Abschwünge. Diese Rendite zeugt auch von der Stärke, der Beständigkeit und der Widerstandskraft des Aktienmarkts. Sie ist so robust, dass Aktien andere wichtige Anlageklassen wie Anleihen und Anleger, die langfristig investiert geblieben sind, wurden reichlich belohnt.

Investiert zu bleiben, ist natürlich leichter gesagt als getan.

Es verlangt oft viel Standhaftigkeit, auf in ferner Zukunft liegende Anlageziele fokussiert zu bleiben, wenn pausenlos schlechte Nachrichten eintreffen und sich die Verluste anhäufen. Inmitten von vertrauenserschütternden Markteinbrüchen vergisst man leicht, dass es solche Ereignisse schon vorher gegeben hat und dass sie sogar Chancen eröffnen können.

Die positive Wertentwicklung von Aktien im Zeitablauf sorgt für ein sehr attraktives Gesamtbild. Doch bei näherer Betrachtung kann dieses Bild manchmal hässlich werden. Seit seiner Auflegung ist der S&P 500 elf Mal von einem Allzeithoch um 20 % oder mehr gefallen, was im Allgemeinen als Bärenmarkt gilt. Jedem dieser Abschwünge lagen besondere Umstände zugrunde, und die Dauer der Erholung war sehr unterschiedlich.

Was haben wir aus anlagen in bärenmärkten gelernt?

Erstens, dass wir immer besser mit ihnen umgehen können. Nach jedem Bärenmarkt führten führende Marktteilnehmer und Aufsichtsbehörden Reformen im Zusammenhang mit der Marktstruktur sowie den Handels- und Anlageregeln durch. In dem erneuten strukturellen Abschwung, den wir gerade erleben, profitieren wir von solchen Reformen. Die Geldpolitik hat sich ebenfalls verändert. Aggressive und schnelle Maßnahmen der Zentralbanken sind heute üblich und werden erwartet – damit der Markt weiter funktioniert, aber auch, um das Anlegervertrauen zu stützen.

Zweitens lernten wir, dass sich die Märkte wieder erholen. Die Volatilität (in beide Richtungen) wurde dabei von der langfristigen Aufwärtsbewegung absorbiert. Anleger, die durchhielten, bekamen zwar den Schmerz von Verlusten zu spüren, profitierten aber auch auf lange Sicht.

2020: Bewältigung einer schlimmen Pandemie – und ihrer Folgen.

Auch wenn der aktuelle Marktrückgang in vielerlei Hinsicht beispiellos ist, helfen uns diese Lehren, die Dinge in die richtige Perspektive zu rücken und einen geeigneten Weg in die Zukunft zu finden.

Die Grundursache des aktuellen Marktrückgangs sind die Auswirkungen, die die COVID-19-Pandemie auf den normalen Geschäftsbetrieb, die Regierungen und das Finanzsystem weltweit hat. Er ist die Folge von grundlegenden wirtschaftlichen Störungen, die den Marktwert und das Anlegervertrauen untergraben haben, und damit struktureller Art. Ausmaß und Dauer der Marktschwäche müssen sich erst noch herausstellen, doch unserer Meinung nach wird sich der Markt nur dann erholen, wenn wir die Ursache der aktuellen Talfahrt – die anhaltende Ausbreitung der globalen Pandemie – erfolgreich bekämpfen. So gesehen ist die Situation relativ unkompliziert. Wir haben nur einen Gegner zu besiegen, das neuartige Coronavirus, auch wenn es beispiellos und ernst zu nehmen ist.

Wie die erholung aussehen könnte

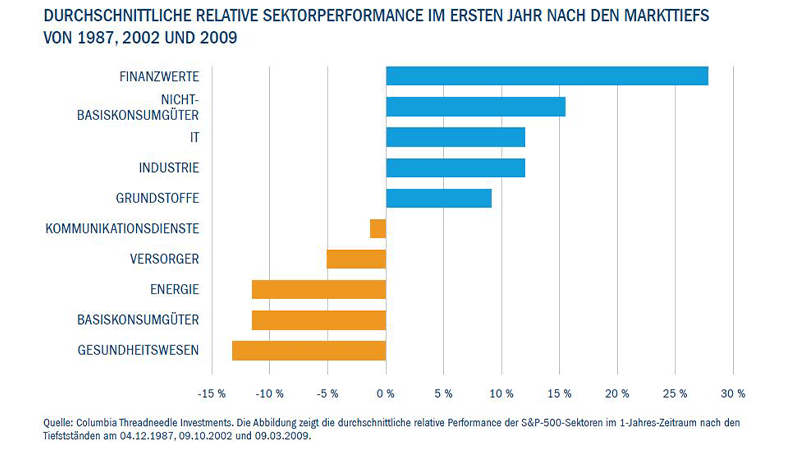

Wie erwähnt, hat jeder Marktrückgang seine Besonderheiten. Das gilt daher auch für die anschließenden Erholungen. In Anbetracht der Beobachtungen und Daten zu den jüngsten strukturellen Bärenmärkten (1987, 2001–2002 und 2008–2009) glauben wir jedoch, dass es Muster gibt, die sich wiederholen könnten – und die bestimmte strategische Reaktionen nahelegen –, wenn sich die Märkte in den nächsten Monaten und Jahren zu erholen beginnen.

Große Datenmengen unterstützen die Ansicht, dass traditionelle defensive Sektoren – Basiskonsumgüter, das Gesundheitswesen und Versorger – im Frühstadium einer Erholung normalerweise zurückbleiben, während konjunktursensitive Sektoren – Finanzwerte, Grundstoffe und die Industrie – meist die Führung übernehmen. Die 6- und 12-Monats-Renditen nach den drei jüngsten Bärenmärkten bestätigen dieses Muster weitgehend.

Im aktuellen Marktumfeld werden wir nun möglicherweise eine Abweichung von diesen Trends erleben. Bestimmte Gesundheitswerte, die in der Vergangenheit das Nachsehen hatten, könnten dabei angesichts der Nachfrage nach Tests, Diagnostika, Instrumenten und Produkten eine deutlich bessere Entwicklung zeigen. Auch der Onlinekonsum hat enorm zugenommen, sei es im Lebensmitteleinzelhandel, im Bildungsbereich oder im allgemeinen Einzelhandel. Was für viele aus der Not geboren wurde, könnte vielleicht die Norm werden – und es wird für die Anleger wichtig sein, diese Veränderungen zu erkennen.

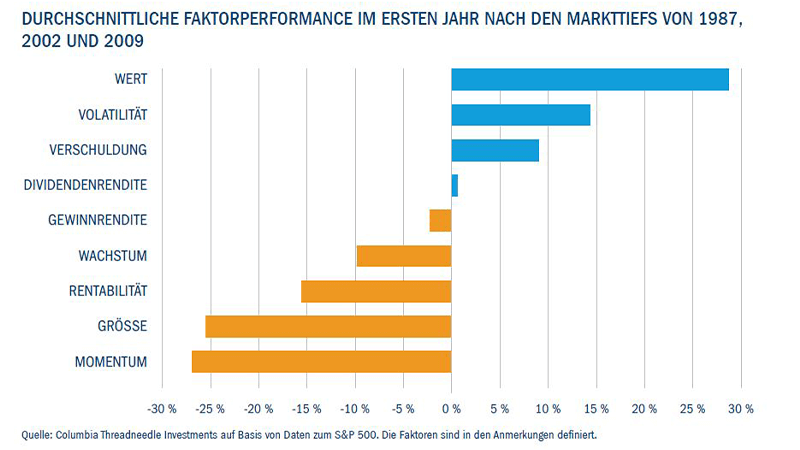

2. Quantitative zyklische und Wertfaktoren könnten Momentum und Wachstumsfaktoren übertreffen

Faktoren sind Renditemuster. Anleger können diese Muster isolieren und versuchen, von ihnen zu profitieren – beispielsweise entwickeln sich kleinere Aktienwerte im Laufe der Zeit tendenziell besser als ihre Large- Cap-Pendants. Dieser Faktoransatz basiert auf der Analyse systematischer Marktbeobachtungen statt der spezifischen Eigenschaften einzelner Unternehmen oder Sektoren. In den Erholungsphasen nach einem Bärenmarkt entwickeln sich quantitative Faktoren, bei denen der Fokus auf zyklischen und Werteigenschaften liegt, in der Regel überdurchschnittlich. Faktoren für Merkmale wie steigendes Kursmomentum, Rentabilitätspotenzial und Wachstum schneiden dagegen tendenziell schlechter ab.

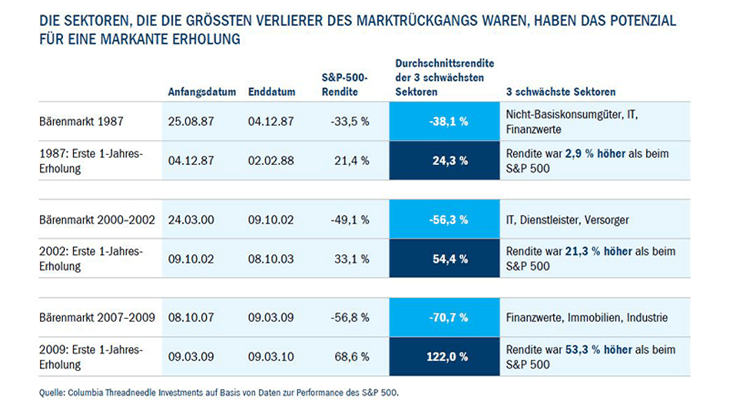

3. Zu Beginn einer Erholung könnten Anleger die Sektoren und Branchen meiden, die den Marktrückgang angeführt haben

Man kann es sich heute kaum noch vorstellen, doch nach dem Platzen der Dotcom-Blase mieden viele Anleger den Technologiesektor jahrelang – die Erinnerung an die Verluste, die er ihren Portfolios eingetragen hatte, hielt sich hartnäckig. Aus verhaltenspsychologischer Sicht leuchtet das durchaus ein. Der Rezenzeffekt, also die Neigung der Menschen, das aktuelle Geschehen höher zu gewichten als vergangene Erfahrungen und Zukunftspläne, kann die Einschätzung der Risiken von Anlagen in bestimmten Unternehmen oder Sektoren verzerren. Im aktuellen Umfeld ist es leicht zu verstehen, warum viele Anleger Aktien aus dem Reise- und Gastronomiesektor, die besonders hart getroffen wurden, meiden wollen. Schließlich dürften diese Werte länger brauchen, um sich vollständig zu erholen.

Für den langfristigen Anleger kann es aber ein strategischer Fehler sein, dem Drang zur Sektormeidung nachzugeben. Er könnte dadurch sowohl die Diversifikation verschlechtern als auch Gelegenheiten verpassen, gute langfristige Anlagen zu attraktiven Bewertungen in sein Portfolio aufzunehmen. Solche verpassten Gelegenheiten zeigten sich in den Phasen nach den Markttiefständen von 1987, 2002 und 2009. Um dies zu veranschaulichen, zeigen wir, wie sich die drei größten Verlierer-Sektoren in den zwölf Monaten nach dem jeweiligen Tiefststand im Vergleich zum S&P 500 entwickelt haben. Wie zu sehen ist, war die gleichgewichtete Gesamtrendite der drei „unbeliebtesten“ Sektoren jeweils höher als die des breiteren Markts.

4. Gewinner und Verlierer sind manchmal nicht leicht einzuordnen

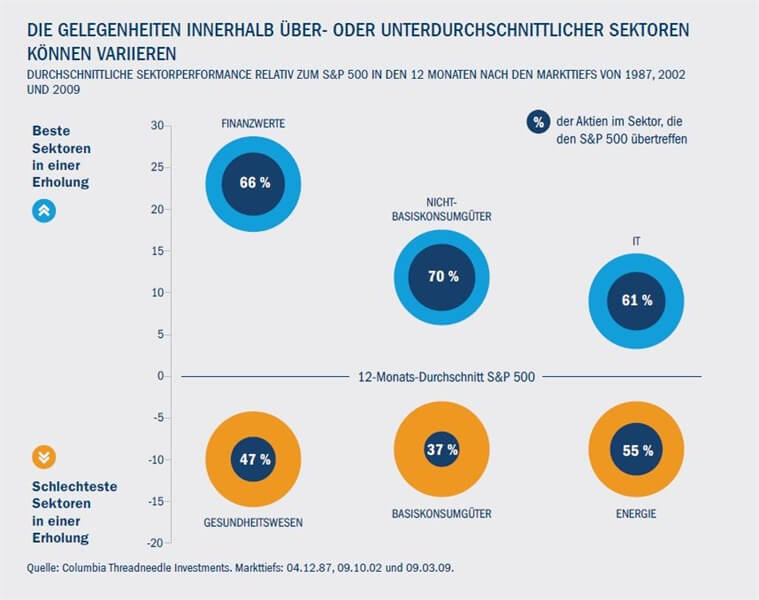

Auch wenn die vorstehenden Argumente wichtig bleiben, braucht es mehr als das richtige Sektorgleichgewicht, um von den steigenden Märkten während einer Erholung zu profitieren. Die Aggregation von Renditen nach Sektoren kann die wahre Beschaffenheit der Performance eines Sektors verschleiern, wird diese doch häufig von den herausragenden Ergebnissen eines Unternehmens oder einer kleinen Gruppe von Unternehmen dominiert. Wenn sich ein Sektor überdurchschnittlich entwickelt, kommt es selten vor, dass alle Aktien in diesem Sektor den Markt schlagen. Umgekehrt bleiben aber auch nicht alle Aktien eines unterdurchschnittlichen Sektors hinter dem Markt zurück.

Auch und gerade deshalb glauben wir, dass aktives Portfoliomanagement während einer Markterholung einen Unterschied ausmachen kann. Es genügt nicht, einfach die Gewinner-Sektoren zu identifizieren, und es kann – bis zu einem gewissen Grad – auch unnötig sein. Die performancestärksten Sektoren haben zwar tendenziell die höchste Anzahl von Aktien, die im selben Zeitraum besser abschneiden als der S&P 500, aber selbst in den performanceschwächsten Sektoren gibt es noch genügend Unternehmen, die den Index schlagen.

Für die erholungsphasen nach den bärenmärkten 1987, 2001–2002 und 2008–2009 gilt:

- Die Sektoren Finanzwerte, Nicht-Basiskonsumgüter und IT schnitten insgesamt am besten ab, doch innerhalb dieser Sektoren übertrafen in den zwölf Monaten nach den Markttiefs 66 %, 70 % bzw. 61 % der Aktien den Gesamtmarkt.

- Die Sektoren Gesundheitswesen, Basiskonsumgüter und Energie schnitten insgesamt unterdurchschnittlich ab, doch innerhalb dieser Sektoren übertrafen in den zwölf Monaten nach den Markttiefs immerhin noch 47 %, 37 % bzw. 55 % der Aktien den Gesamtmarkt.

5. Bei Anleihen könnte sich der Fokus auf Qualität auszahlen

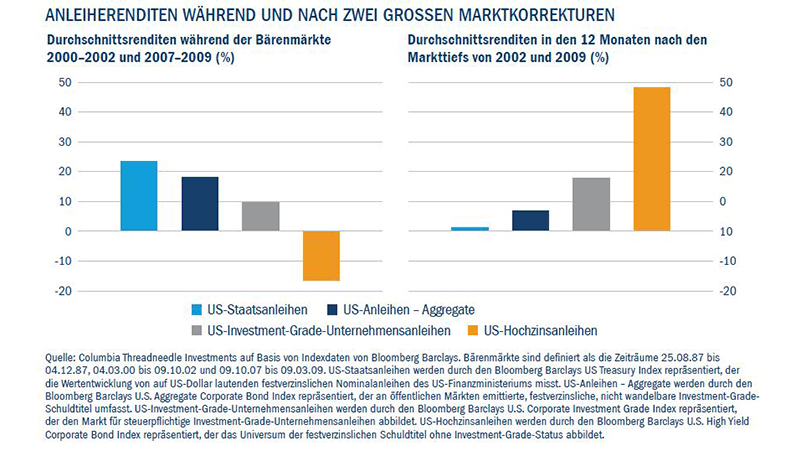

Obwohl wir bisher nur das Verhalten von Aktien betrachtet haben, spielen in den Erholungsstrategien vieler Anleger auch festverzinsliche Anlagen eine wichtige Rolle.

Die Geschichte und der gesunde Menschenverstand lehren uns, dass bei einer Flucht aus Aktien in die Sicherheit Cash und hochwertige Anleihen die Nutznießer sind. Doch in der ersten Phase der aktuellen Krise schnitten hochwertige (Investment-Grade-) Anleihen überraschend schlecht ab, wobei sich einige der defensivsten Sektoren genauso schwach entwickelten wie minderwertige und niedriger eingestufte Hochzinsanleihen. Grund hierfür waren mangelnde Marktliquidität sowie Bedenken gegen die zugrunde liegende Kreditqualität.

Außerdem unterscheiden sich die Kursrückgänge und Abflüsse, die zu Beginn der aktuellen Krise bei erstklassigen Anleihen zu beobachten waren, von dem Muster früherer Marktrückgänge.

Man beachte, dass für den Abschwung und die Erholung von 1987 keine aggregierten Durchschnittsrenditen von Hochzinsanleihen zur Verfügung stehen, da sich der Hochzinsmarkt damals noch in den Anfängen befand. Wir zeigen daher nur die Marktkorrekturen von 2002 und 2009 sowie die anschließenden Erholungen.

In Anbetracht dessen scheint der Kursrückgang, den wir bei Investment-Grade-Anleihen beobachtet haben, eine Anomalie zu sein. Unserer Einschätzung nach dürften hochwertige Anleihen, insbesondere in defensiven Sektoren wie Versorger und Basiskonsumgüter, wieder zu einer normaleren relativen Performance gegenüber minderwertigen Anleihen zurückkehren und sich dann ähnlich entwickeln wie bei früheren Marktrückgängen und Erholungen. Das heißt nicht, dass alle Investment- Grade-Unternehmen und -Branchen gegen Herabstufungen oder Schlimmeres gefeit sind. Wichtig ist aber, dass Engagements in hochwertigen Anleihen unserer Überzeugung nach Anlegern helfen können, Abwärtsrisiken in einem herausfordernden, rezessiven Umfeld zu verringern.

Wie die nachstehenden Abbildungen zeigen, haben sich Hochzinsanleihen in der Vergangenheit sowohl in den Abschwung- als auch in den Erholungsphasen im Durchschnitt ähnlich entwickelt wie Aktien. Für Anleger, die das erhöhte Ausfallrisiko tragen möchten, kann das Festhalten an einer strategischen Allokation in minderwertigen, höher verzinslichen Anleihen in einer Baisse auch vorteilhaft sein, wenn sich die Märkte erholen.

Was ist mit cash?

Manche Anleger sind versucht, auf Cash auszuweichen, bis die Unsicherheit nachlässt. Doch wenn Sie nicht investiert sind, partizipieren Sie auch nicht an Markterholungen, die schnell und heftig ablaufen können.

In den acht Jahren nach der globalen Finanzkrise erbrachte Cash eine annualisierte Rendite von weniger als 0,25 %. Sicher, liquide … und die performanceschwächste Anlageklasse.

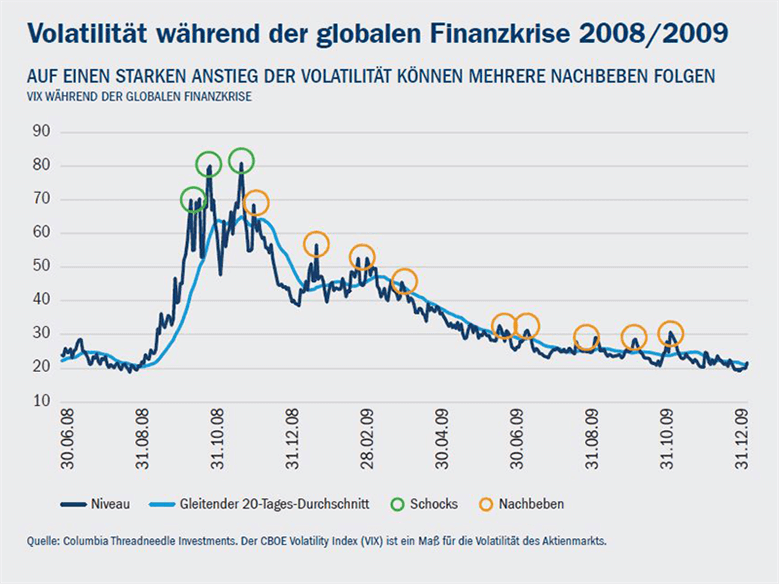

6. Die Volatilität dürfte anhalten

Der CBOE Volatility Index (VIX) ist ein Maß für die Volatilität des Aktienmarkts. Während der globalen Finanzkrise 2008/2009 folgte einem starken Anstieg des VIX eine Reihe von „Nachbeben“, als der Index wieder auf normalere Niveaus zurückkehrte. Wenn wir im aktuellen Umfeld einem ähnlichen Muster folgen, könnten wir noch längere Zeit vorübergehende – bisweilen dramatische – Volatilitätsschübe erleben. Sie dürften nach ihrem Höhepunkt seltener und schwächer werden, können aber kurzfristig immer noch Nerven und Geld kosten.

Fazit

Jeder der vergangenen elf Bärenmärkte hat in der Wirtschaft und der Psyche der Anleger tiefe Spuren hinterlassen. Die aktuelle Baisse wird dies ebenso tun. Dabei mag es schwer sein sich vorzustellen, wie eine Erholung aussehen könnte – zumal uns noch einige schwierige Monate bevorstehen dürften. Die Wertentwicklung in der Vergangenheit ist zwar keine Garantie für künftige Ergebnisse, doch wenn die Märkte ihrem gewohnten Verhaltensmuster folgen, dann wird Bärenmarkt Nummer 12 vorübergehen, die gewonnenen Erkenntnisse werden die Daten zu seinen elf Vorgängern ergänzen, und der S&P 500 Index wird 95 Jahre alt werden.

Allerdings kann es bei Aktien Jahre dauern, bis sie nach einem Bärenmarkttief ihre früheren Höchststände wieder erreichen, vor allem wenn noch eine Rezession Teil des Geschehens ist. Und selbst dann ist es unwahrscheinlich, dass alles wieder so wird wie vor dem Schock. Höchstwahrscheinlich werden wir, nachdem die Welt das neuartige Coronavirus in den Griff bekommen hat, strukturelle Veränderungen und eine Beschleunigung von bereits vorher in Gang gekommenen Trends sehen. Das Gesundheitswesen und der Energiesektor waren nachweislich schon auf dem Weg zu einem fundamental Wandel; entsprechend könnte hier die Entwicklung in den nächsten Monaten ganz anders verlaufen als in früheren Erholungsphasen.

Um auf diese Folgen angemessen zu reagieren und den Abschwung bis in die Erholung hinein erfolgreich zu meistern, muss in makroökonomischen und unternehmensspezifischen Analysen genau untersucht werden, worin diese dauerhaften strukturellen Veränderungen bestehen könnten und wie unsere Antwort darauf aussehen sollte. Und während wir umschichten und unsere nächsten strategischen Schritte planen, müssen wir flexibel, aber auch darauf bedacht sein, an unserer langfristigen, positiven Einschätzung der Märkte – und der Chancen, die sie engagierten Anlegern weiterhin bieten werden – festzuhalten.

Wichtige Informationen: Nur für Anlageberater/professionelle Anleger (nicht für Privatkunden zu verwenden oder an diese weiterzugeben).Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die künftige Wertentwicklung. Ihr Kapital ist nicht geschützt. Der Wert der Anlagen und etwaige Einkünfte daraus sind nicht garantiert und können sowohl steigen als auch fallen sowie von Wechselkursveränderungen beeinflusst werden. Das bedeutet, dass ein Anleger unter Umständen den ursprünglich angelegten Betrag nicht zurückerhält. Dieses Dokument ist keine Anlage-, Rechts-, Steuer- oder Bilanzierungsberatung. Anleger sollten ihre eigenen professionellen Berater zu Anlage-, Rechts-, Steuer- oder Bilanzierungsfragen in Bezug auf eine Anlage bei Columbia Threadneedle Investments konsultieren. Die hier zugrunde liegenden Analysen wurden von Columbia Threadneedle Investments für die eigenen Anlageverwaltungstätigkeiten erstellt. Sie wurden möglicherweise bereits vor der Veröffentlichung verwendet und werden hier lediglich als Hintergrundinformationen bereitgestellt. Alle enthaltenen Meinungsäußerungen entsprechen dem Stand zum Zeitpunkt der Veröffentlichung, können jedoch ohne Benachrichtigung geändert werden und sind nicht als Anlageberatung zu verstehen. Dieses Dokument enthält zukunftsgerichtete Aussagen wie etwa Prognosen über zukünftige Wirtschafts- und Finanzbedingungen. Weder Columbia Threadneedle Investments noch deren Vorstand, Führungskräfte oder Mitarbeiter geben Zusicherungen, Gewährleistungen, Garantien oder sonstige Zusagen, dass sich diese zukunftsgerichteten Aussagen als richtig erweisen werden. Aus externen Quellen bezogene Informationen werden zwar als glaubwürdig angesehen, für ihren Wahrheitsgehalt und ihre Vollständigkeit kann jedoch keine Garantie übernommen werden. Herausgegeben von Threadneedle Asset Management Limited. Eingetragen in England und Wales unter der Registernummer 573204; eingetragener Firmensitz: Cannon Place, 78 Cannon Street, London, EC4N 6AG, Vereinigtes Königreich. Im Vereinigten Königreich zugelassen und reguliert von der Financial Conduct Authority. Dieses Dokument wird von Columbia Threadneedle Investments (ME) Limited verbreitet, die der Aufsicht der Dubai Financial Services Authority (DFSA) untersteht. Für Vertriebsstellen: Dieses Dokument dient dazu, Vertriebsstellen Informationen über die Produkte und Dienstleistungen der Gruppe bereitzustellen, und ist nicht zur Weitergabe bestimmt. Für institutionelle Kunden: Die in diesem Dokument enthaltenen Informationen stellen keine Finanzberatung dar und sind ausschließlich für Personen mit entsprechenden Anlagekenntnissen bestimmt, welche die aufsichtsrechtlichen Kriterien für professionelle Anleger oder Marktkontrahenten erfüllen; andere Personen sollten nicht auf Grundlage dieser Informationen handeln. Columbia Threadneedle Investments ist der globale Markenname der Columbia- und Threadneedle-Unternehmensgruppe.