Erst wurde eine Angebotsknappheit befürchtet, nun droht ein Nachfragerückgang. Die Rezessionsrisiken sind hoch.

Als die Nachricht vom neuartigen Coronavirus aus China bekannt wurde, standen zwei Aspekte im Mittelpunkt der wirtschaftlichen Analysen: die Unterbrechung der Lieferketten und die Auswirkungen auf die Unternehmen, die ihre Produktion nicht einfach kurzerhand anderswohin verlagern können. Mittlerweile fahren sowohl Unternehmen als auch Verbraucher ihre Ausgaben zurück, sodass der Nachfragerückgang zunehmend eine drastische Wachstumsverlangsamung befürchten lässt. Der Einbruch des Ölpreises hat die Befürchtungen noch verstärkt.

Eintrübung der wachstumsaussichten

Die Rezessionsrisiken sind inzwischen deutlich erhöht, und wir gehen davon aus, dass das Wirtschaftswachstum in den USA in jedem Fall Schaden nehmen wird. Das Ausmaß der Wachstumsabschwächung hängt von der Schwere und Dauer der Coronavirus-Pandemie ab. Wenn die Ausbreitung des Coronavirus die Nachfrage für längere Zeit stört (über die nächsten zwei Monate hinaus), dann dürften die Folgen für das Wachstum gravierender sein. Durch rasche und drastische Maßnahmen konnte die Ausbreitung des Virus in einigen ostasiatischen Ländern wie China, Singapur und Hongkong eingedämmt werden, aber chinesische Daten (und wahrscheinlich auch künftige Daten aus Italien) zeigen, dass die Maßnahmen dem Wirtschaftswachstum erheblich zugesetzt haben.

Weitere probleme: sinkende ölpreise und investitionen

Wie die Ereignisse in den Jahren 2015–2016 gezeigt haben, ist ein Rückgang der Ölpreise unter dem Strich nicht mehr positiv für die US-Wirtschaft. Für den Geldbeutel der Verbraucher mag das zwar von Vorteil sein, aber in unsicheren Zeiten dürften die Verbraucher das Geld lieber sparen, anstatt es auszugeben. Angesichts des Ölpreiseinbruchs sind Bonitätsherabstufungen und mehr Zahlungsausfälle bei Energieunternehmen nicht auszuschließen. Das könnte wiederum Ansteckungseffekte auf andere Segmente der US-Wirtschaft haben. Wir erwarten tiefe Einschnitte bei den Investitionsausgaben (Capex) im Allgemeinen und insbesondere bei der Energieproduktion, vielleicht sogar bis auf null im Jahr 2020. Auch das würde das Wachstum bremsen.

Reaktion der verbraucher und unternehmen bleibt abzuwarten

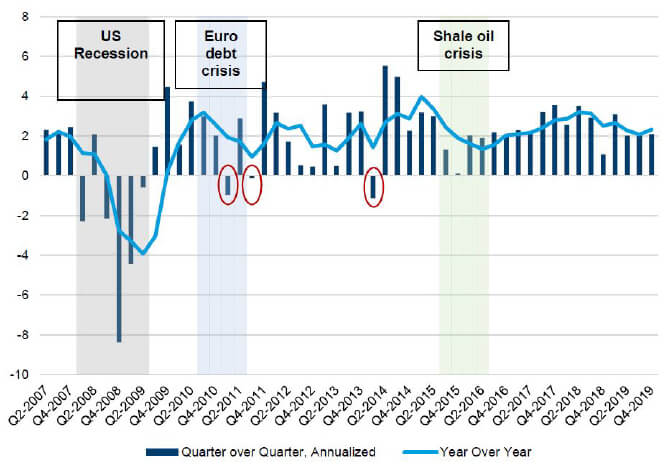

In der derzeitigen Expansionsphase – übrigens die längste seit Beginn der Aufzeichnungen – gab es drei Quartale mit negativem Wachstum. Und doch hat die Wirtschaft ihre langfristige Aufwärtsentwicklung fortgesetzt.

Abbildung 1: Reales BIP-Wachstum in den USA

Quelle: Macrobond, Bureau of Economic Analysis, Columbia Threadneedle Investments.

Wenn sich abzeichnet, dass die Bemühungen zur Eindämmung und Bekämpfung des Virus in den USA erfolgreich sind, dürfte der Schaden für das Wirtschaftswachstum unserer Einschätzung nach von kurzer Dauer sein. Viel hängt von den Bemühungen um die öffentliche Gesundheit, aber auch von der Reaktion der Unternehmen und Verbraucher ab. Die USUnternehmen werden wahrscheinlich Gewinneinbußen erleiden. Unklar ist jedoch, wie sie darauf reagieren werden. Auch die Verbraucher dürften die Auswirkungen zu spüren bekommen, wobei abzuwarten bleibt, ob sie ihre Ausgaben stark einschränken oder von den niedrigeren Zinsen und Ölpreisen profitieren. Die Reaktionen lassen sich mittels verschiedener Frühindikatoren einschätzen, darunter der ISM-Einkaufsmanagerindex, die Indikatoren zum Konsum- und Geschäftsklima und die monatlichen Arbeitsmarktberichte.

Positive katalysatoren

Der bedeutendste positive Katalysator ist die Eindämmung der Ausbreitung des Coronavirus. Geld- und fiskalpolitische Gegenmaßnahmen sind ebenfalls wichtig, damit Unternehmen weiterhin Fremdkapital zur Finanzierung ihrer Geschäftstätigkeit aufnehmen können:

Geldpolitik – Die US-Notenbank Fed ist selbstverständlich bereit, schnell und entschieden zu handeln. Die Aktivitäten und die Forward Guidance der Fed können zur Stabilisierung der Marktstimmung beitragen. Dabei ist es wichtiger, die Kreditkanäle offen zu halten, als die Zinsen zu senken. Die Aufrechterhaltung der Liquidität an den Märkten ist von grundlegender Bedeutung.

Fiskalpolitik – Gut durchdachte und gezielte fiskalpolitische Maßnahmen sind ebenfalls notwendig, um die wirtschaftliche Nachfrage zu stützen. In den USA hat die Regierung ein Notfallpaket im Umfang von 8,3 Mrd. US-Dollar angekündigt – und das ist wahrscheinlich noch nicht alles. In China wurden koordinierte geldpolitische, fiskalpolitische und Kreditprogramme auf den Weg gebracht.

Fazit

Wenn das Coronavirus die Nachfrage für längere Zeit stört (über die nächsten zwei Monate hinaus), dann dürften die Folgen für das Wachstum gravierender sein. Die laufenden Konjunkturmeldungen und die Reaktionen der Anleger könnten dafür sorgen, dass die Volatilität weiter hoch bleibt, und die Anleger sollten unbedingt zwischen Vergangenheitsdaten (z. B. Einzelhandelsumsätze, Arbeitsmarkt) und Frühindikatoren (z. B. Stimmungsindikatoren) unterscheiden.